Abel, como cualquiera de nosotros, ha tenido sus buenos y sus malos momentos.

–¿Qué te digo, Potrillo? Enfrenté gastos inesperados, perdí el empleo y sí, dejé de pagar mi tarjeta de crédito.

La situación que él manejó no es única y, según mis estimaciones, probablemente afecta a más de 60,000 nuevos dominicanos morosos… ¡cada año!

–Lo bueno es que 2016 fue un buen año -continuó mi amigo-. Tan bueno que, llevándome de ti, ya acumulé un fondo para futuras emergencias y, ¡finalmente!, en diciembre logré saldar todas las deudas que tenía en atraso.

–¡Te felicito, querido! -exclamé-. Mejores noticias no me podrías dar para iniciar el año.

Curioso, le pregunté:

–¿Y cuáles son tus planes ahora?

–Oh, Potrillo, recuperar mi crédito… Saldadas mis deudas, ¿qué puedo hacer para volver a ser sujeto de crédito?

La utilidad de una tarjeta de crédito (garantizada)

–Amigo: Lo primero es que me debes asegurar que te manejarás con un presupuesto, que siempre mantendrás tu ‘clavito’ para emergencias y que, por 12 o 18 meses, te mantendrás libre de deudas hasta que te afiances bien con tu nueva organización financiera. ¿Sí?

–De acuerdo. Ese es el plan. Pero, además de esos pasos, ¿hay otros que yo pueda tomar para acelerar mi proceso de recuperación crediticia?

–Si, claro, pero construir esos hábitos de simplificar y planificar tus finanzas son los verdaderamente importantes.

–100% de acuerdo contigo, Alejandro– me aseguró Abel, más consciente ahora del importante proceso de cambio que él estaba iniciando.

–Listo. Manos a la obra pues. Te cuento que un buen primer paso puede ser sacar una tarjeta de crédito…

Abel abrió los ojos, y ni me dejó terminar.

–¿Qué? ¡No puede ser! ¿Y cómo? ¿Tú crees que después de mis líos tan recientes a mí me vuelvan a prestar?

Comprendí su sorpresa. Sonreí, como para calmarlo y luego explicarle, paso a paso, el proceso que él seguiría.

–La tarjeta de crédito que te voy a recomendar requiere de una garantía.

–¿Cómo así, Alejandro?

–Que primero debes poner en garantía un monto mínimo. Con ese monto en garantía, te otorgarán una tarjeta de crédito y, esto, comenzará a registrarse en tu historial y a (re)construir tu crédito bancario.

–O sea, ¿como si fuera una tarjeta prepagada?–, inquirió mi amigo.

–Básicamente. Dependiendo del banco, te otorgarán un límite de crédito de entre el 70% y el 90% de la garantía. Así es que si pones un depósito de RD$10,000, te podrían otorgar un crédito RD$9,000.

–Perfecto.

Las tres reglas básicas

–Ojo, Abel. Me tienes que prometer que ese nuevo límite de crédito lo administrarás siguiendo tres reglas básicas.

–¿Cuáles, Alejandro?

–Primero que nunca, nunca, nunca te atrasarás en hacer el pago del plástico.

–¡De acuerdo! ¡Clarines, Alejandro!

–Segundo: Que nunca, nunca, nunca consumirás en tu nueva tarjeta más del 50% del límite que te autorizaron. Es decir, en tu caso, nunca consumirás más de RD$4,500 del límite de RD$9,000.

–Okay… Pero… ¿por qué?

–Es un poco complicado, pero digamos que así tú le muestras al banco que mantienes cierta flexibilidad crediticia y que, pudiendo consumirlo todo, estás mostrando control y usando sólo la mitad.

–Comprendido.

–En ese sentido, es buena idea que ni salgas con tu plástico. Mantenlo guardado y sólo úsalo para pagos fijos (como el teléfono), siempre según tu presupuesto.

–Me queda claro. ¿Y la tercera regla?

–Que nunca, nunca, nunca… ¡NUNCA! te financiarás con ella. Algunas cobran una tasa relativamente atractiva (36%), pero quiero que rompas ese ciclo de endeudamiento, y que construyas el hábito de hacer, siempre, el pago total en la fecha de pago.

–Comprendido, Potrillo. Prometo cumplirla. ¿Alguna otra recomendación?

–Sólo felicitarte. ¡Iniciaste 2017 con buen pie! Y agregar que además de establecer tu nueva tarjeta de crédito garantizada, puede ser buena idea tomar un pequeño préstamo garantizado. Ciertamente, para fines de “score” te ayudará el que manejas, tanto líneas de crédito, como préstamos a cuota.

Igual que la tarjeta, tu primer préstamo para rehabilitarte, seguro requerirá de un depósito a plazo fijo. Puede ser pequeño, de RD$10,000, a un plazo de 12-18 meses. Como está garantizado, sólo te deben cobrar un 4% por encima de lo que te pagan en la inversión que pusiste de colateral. El costo total será mínimo. Vale la pena… Eso sí: ¡Siempre paga al día!

Adaptado de Argentarium.

Si deseas saber cuáles son las mejores tarjetas para ayudarte a reconstruir tu historial crediticio entonces visita nuestra categoría: Recuperación del crédito.

Programas de recuperación del crédito existentes en República Dominicana

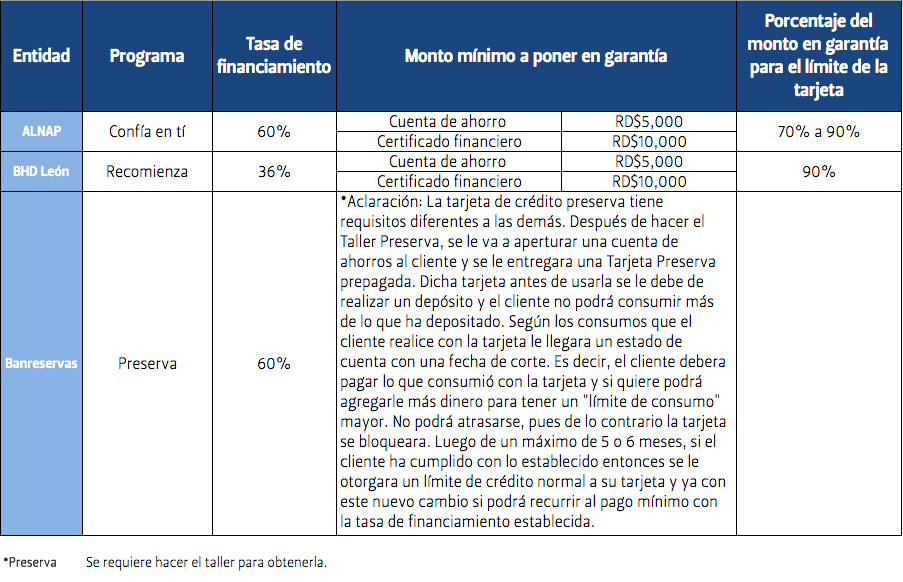

En el país existen algunos programas pensados en aquellos interesados en reconstruir su historial crediticio. Estos consisten en la adquisición de una tarjeta de crédito garantizada por un ahorro. Te presentamos cuáles son en la siguiente tabla: